NPL ABS 系列文章:

入池资产为信用卡类不良资产和一般消费类不良资产。已发行的85单项目中,有78单的入池资产为信用卡不良资产,仅有7单一般消费类不良,且集中在工行和建行。

银行个贷信用类不良

不良ABS入池资产单笔平均金额为3.67万元,单笔平均金额最大的是建鑫不良2020-1为33.66万元,单笔平均金额最小的是工元至诚2020-2为0.64万元。

剔除个人消费类只看信用卡类,银行信用卡类不良ABS发行单笔平均金额为3.38万元,单笔平均金额最大的是中誉2017-1为17.81万元,单笔平均金额最小的是工元至诚2019-5为1.13万元。

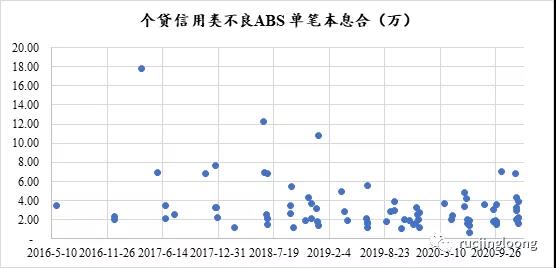

按照时间顺序来看,各银行发行的个贷信用类不良ABS发行单笔平均金额呈现下降的趋势,这表明银行个贷信用类新产生的不良有逐渐向额度较小的人群蔓延的趋势。

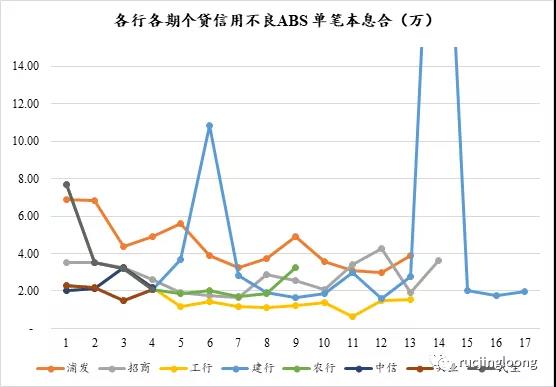

从各个银行各期发行产品的单笔本息和来看,个贷信用类单笔金额一般在1-4万之间,且各家银行整体上呈现单笔发行金额下降的趋势。

建行发行的第14期产品即建鑫不良2020-1呈现明显的高峰值,该产品属于一般消费类非信用卡类。第6期产品即建鑫不良2018-6超出10万元,其余各期产品大多保持在5万元以内,符合信用卡类产品的特点。

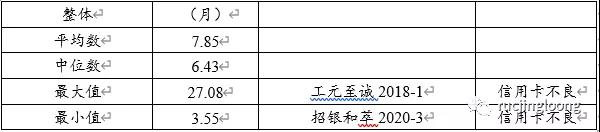

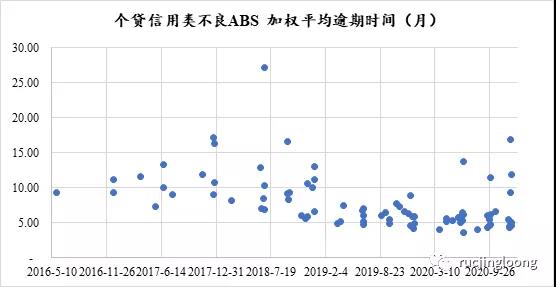

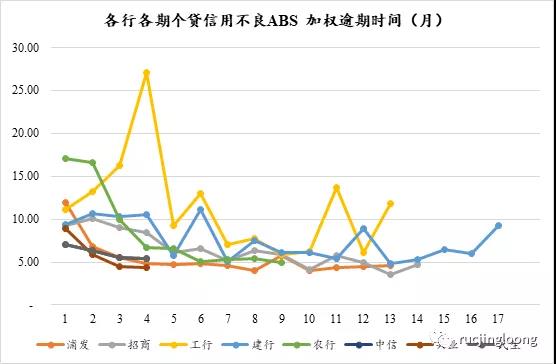

银行个贷信用类不良ABS加权平均逾期期限为7.85个月,其中逾期期限最长的项目是工元至诚2018-1为27.08个月,逾期期限最短的项目是招银和萃2020-3为3.55个月。

按照时间顺序来看,各银行发行的个贷信用类不良ABS发行加权平均逾期期限呈现下降的趋势,这表明银行个贷信用类不良随着发行的累计逐渐向新增不良演变。

从各行各期个贷信用不良ABS加权逾期时间来看,个贷信用类加权平均逾期期限一般在5-8个月之间之间,且各家银行整体上呈现加权逾期期限下降的趋势。

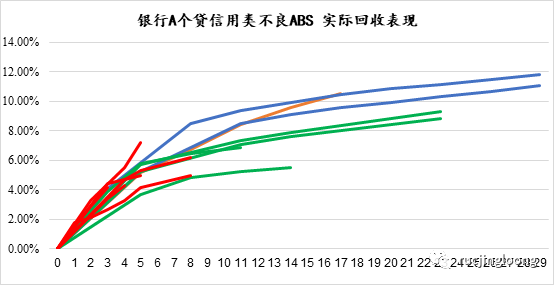

2.1.1 银行A

回收率=截止到X月的累计回收金额/入池资产的未偿本息费之和

红色线:2020年发行

绿色线:2019年发行

蓝色线:2018年发行

橙色线:2017年发行

黑色线:2016年发行

由上图可以看出:

1、 银行A个贷信用类不良ABS表现较好的产品最终实际回收趋向12%;表现较差的产品最终回收预计也超过6%,相差悬殊。

2、 2017年和2018年发行的产品其回收趋势比较接近,均在12%左右,但2019年发行的产品回收趋势下降明显,回收率很难达到10%,尤其其中有一条线明显趋势仅收敛于6%,说明2019年银行A个贷信用类不良回收压力较大,资产质量下降明显。而再观察2020年,可以看出,尽管受到疫情影响,但回收的情况在好转。这里面往往就蕴藏着比较好的投资机会,实际情况是2020年该银行个贷信用类不良ABS的折价率经过2019年下调后仍处于比较低的发行折价率,但2020年回收趋势较好,则次级投资安全垫较好,甚至次级投资的收益率也非常好。

3、 前6个月的回收基本能实现入池资产总回收的50%-80%。这说明个贷信用类资产随着存续期加大,资产的回收难度呈现指数级增长。

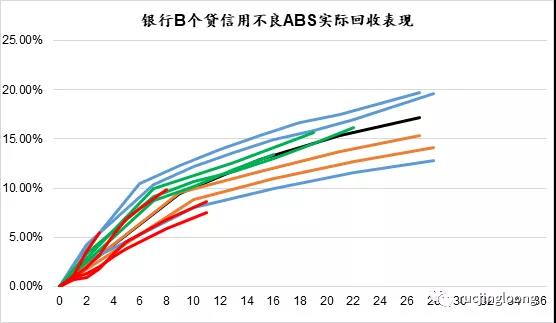

2.1.2银行B

回收率=截止到X月的累计回收金额/入池资产的未偿本息费之和

红色线:2020年发行

绿色线:2019年发行

蓝色线:2018年发行

橙色线:2017年发行

黑色线:2016年发行

由上图可以看出:

1、 银行B个贷信用类不良ABS表现较好的产品最终实际回收趋向20%,表现较差的产品最终回收也接近15%。

2、 比较各年发行ABS的回收趋势,2018年发行的资产回收率比2017年发行的资产较好,主要原因是2018年发行的资产加权平均逾期期限较短。而2019年发行资产相比2018年有所下降,说明2019年入池资产受到了一定的外围市场影响(暴力催收限制、以及互联网金融的整治工作);进入2020年发行的资产回收进一步下降。

3、 前6个月的回收基本也能实现入池资产总回收的50%,6-12月的回收效果下降将近50%。

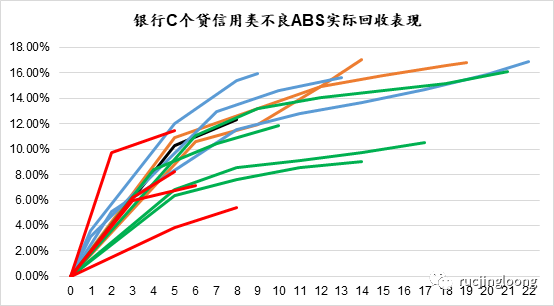

2.1.3银行C

回收率=截止到X月的累计回收金额/入池资产的未偿本息费之和

红色线:2020年发行

绿色线:2019年发行

蓝色线:2018年发行

橙色线:2017年发行

黑色线:2016年发行

由上图可以看出,银行C发行的产品实际回收表现分化较大,表现较好的产品预计最终回收可以超过18%,表现较差的产品预计最终回收在8%-10%之间。

银行C产品2017年和2018年发行的表现差异不大。2019发行的产品从2019-3开始呈现明显的回收下降趋势。而2020年发行额度产品波动加大,最差的一单为2020-1,由于受疫情影响,目前回收数据仅为5.41%;而下半年发行的产品则恢复到2019年的水平。

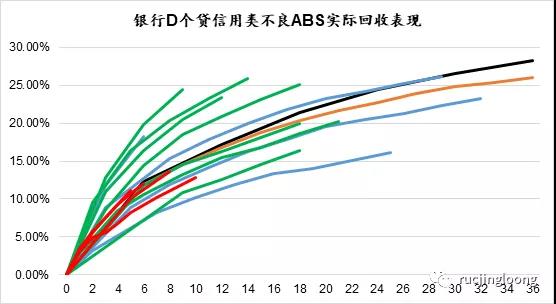

2.1.4银行D

回收率=截止到X月的累计回收金额/入池资产的未偿本息费之和

红色线:2020年发行

绿色线:2019年发行

蓝色线:2018年发行

橙色线:2017年发行

黑色线:2016年发行

由上图可以看出,银行D的产品回收趋势表现较好,一方面是因为该行产品底层资产的回收确实比较稳定,另一方面该行2019年发行中较多为个人消费类不良,该行的个人消费类不良的客群主要是房屋按揭客户,客群质量较优,且催收方式是连同房贷一起催收,故而整体摧回率非常高。

剔除个人消费类资产的影响,该行产品的回收率也在20%以上,而且这几年波动不算太大。这也是该行产品折价率变化不大且次级投资人普遍给予较高的次级发行溢价的来源。

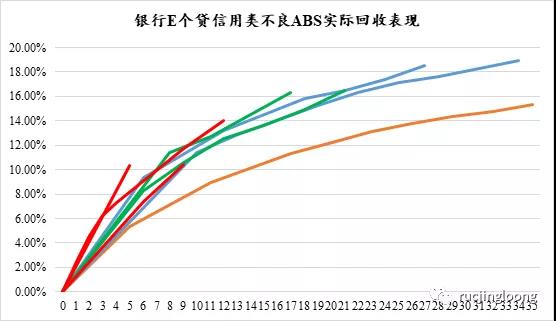

2.1.5银行E

回收率=截止到X月的累计回收金额/入池资产的未偿本息费之和

红色线:2020年发行

绿色线:2019年发行

蓝色线:2018年发行

橙色线:2017年发行

黑色线:2016年发行

由上图可以看出银行E发行的个贷信用类不良ABS产品重,除了2017年有一单回收表现稍差,其余产品预计回收均在20%左右。

改行的产品回收比较稳定,2020年发行的产品相比之前发行的ABS,在前6个月的回收明显更好。

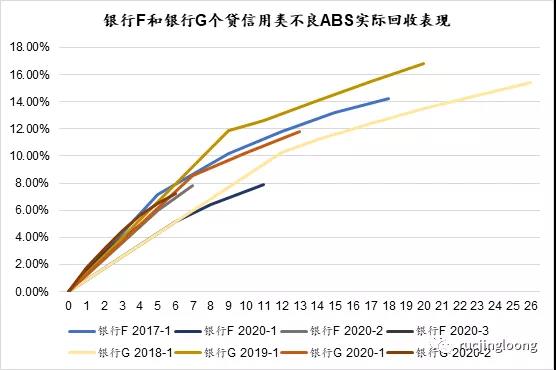

2.1.6银行F和银行G

回收率=截止到X月的累计回收金额/入池资产的未偿本息费之和

银行F和银行G也是市场参与度较高的银行,截止2020年12月23日,各发行了4单个贷信用类不良ABS,基础资产回收率来看一般能达到12%以上,处于商业银行中游水平。

备注:

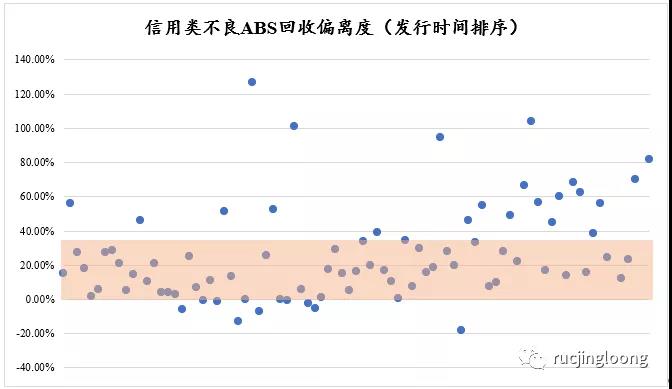

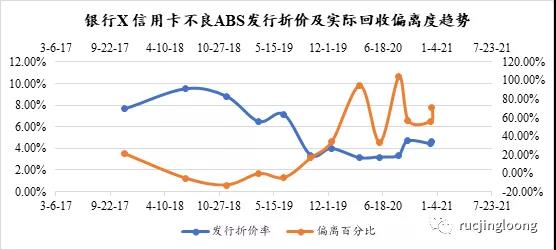

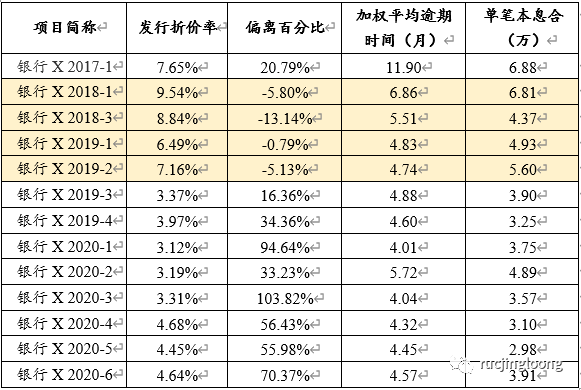

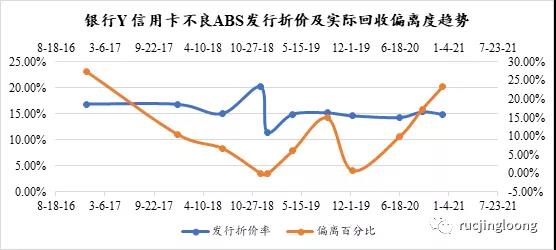

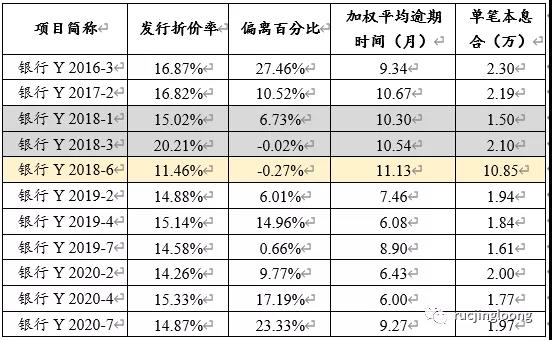

偏离度= (累计回收率-同期中债资信预测累计回收率)/同期中债资信预测累计回收率

在已经发行的85单产品中,有72单产品目前处于正偏离(底层资产实际累计回收大于发行时中债资信预测同期累计回收),仅有11单产品处于负偏离,占比13%。

其中负偏离度最大的为为-18.24%,主要原因是该单产品的发行时间为2020年5月份,封包期底层资产刚好受到疫情影响,但发行时并没有基于疫情调整底层资产的整体回收率,这单产品发行折价率为20.92%,入池资产为一般消费类贷款不良。未来能否达到预期回收,仍有待验证。

剩余负偏离的发行项目清单如下:

从所有发行项目的偏离度来看,个贷信用类不良ABS的后续回收效果还是非常不错的,基本都能实现比发行时预测的较好。整体的回收偏离度区间在0%-50%之间,这说明中债的预测相对准确。

银行X早期2017和2018年以及2019年前2单项目发行折价率在8%上下,但后续的回收来看,2018年的2单和2019年前2单的回收均不达预期,呈现负偏离的情况,导致次级投资人较难得到足额分配。

银行X在2019-3直接将发行折价率调整到3.37%,一方面保守预估回收情况,另一方面也是资管部门在催收事件影响下较为保守的KPI指标,客观上也给次级投资人可能带来更好的回报率。

银行Y 2018-3和2018-1相比,基础资产的加权平均逾期时间相近,单笔本息2018-3是2.1万元,大于2018-1,但发行折价从15%调整到20%,调整幅度过大,而实际回收情况来看2018-3在2.4年回收率是26.23%,2018-1在2.66年回收率是23.31%;2018-3的回收情况并没有体现出折价率调高5%这种趋势。

而2018-6主要是由于底层入池资产的单笔本息合较高,所以折价率调低较多。

1)期间收益是或有收益,一般不良类ABS不设期间收益。典型的次级档的收益=期间收益+固定资金成本+超额收益

2)固定资金成本一般为10%-14%,单利计算,按着次级本金(面值)的实际占用规模和时间测算。

3)超额收益:在次级档固定资金成本偿付完成后如资产池仍有现金回款,则将按照一定比例在服务机构和投资者之间进行分配。超额贷款服务机构费用一般为超额收益的80%,也即投资者分到超额收益的20%。

上述三个组成部分都是次级分配的形式,实践中发行人可以自由组合上述工具。

从已经结束的21单项目来看,次级投资的XIRR基本在12-15%区间,最大值为325.20%;最低为9.45%。

此外我们也能发现大部分项目(15/21)在达到清仓时点均会启动清仓回购。仅有6单项目在达到清仓回购时点,由于次级溢价发行没有及时清仓回购,整体对次级投资者是有较高的收益回报的。

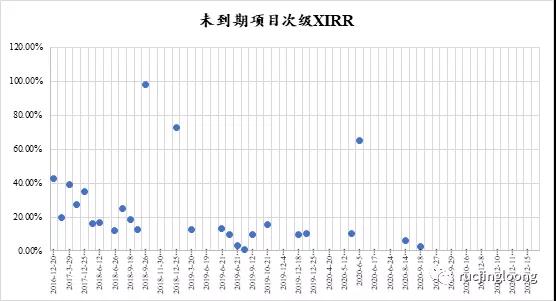

而在未清算的64单项目中,有26单目前次级投资XIRR已经大于0,其中9单无清仓回购安排,次级投资的XIRR最低为16.29%,普遍会高于50%;其中10单已经达到清仓回购条件但仍未清算的,次级投资的最高XIRR为65.38%;仅有7单是未到清仓回购条件。