一、发行规模及趋势

1.1 抵押类不良ABS的发行规模及趋势

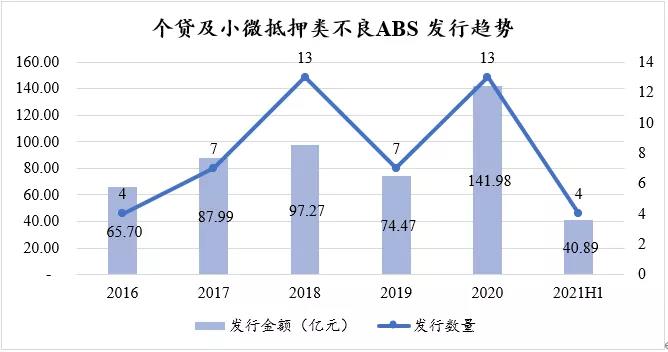

2016年是个贷抵押类不良ABS发行的元年,由于试点范围优先,仅有招行、工行和建行尝试发行了4单ABS,一共发行规模65.7亿元。2017、2018年发行的单数和规模均有上升趋势,也有逐渐多的机构参与抵押类不良的发行。基础资产的类别也从开始的住房、消费慢慢外延到经营、混合等类别。

2019年个贷及小微抵押类不良ABS共发行7单,发行规模74.47亿元,相比2018年有所下降。

在宏观经济下行与新冠疫情冲击下,2020年个贷抵押类不良资产证券化产品发行13单,发行金额141.98亿元,同比增长190.66%。

2021年上半年,个贷及小微抵押类不良ABS共发行4单,发行规模40.89亿元。

2019年,不良资产证券化试点机构范围进一步扩大,试点发行额度再增1000亿,未来不良资产证券化将继续作为银行处置不良资产、盘活存量的重要工具。抵押类不良ABS发行程序的日臻成熟、投资人的逐渐培育、以及信贷ABS由备案登记改为信息登记,为抵押类不良ABS的发行扫清了很多障碍,随着短期经济形势仍然不明,财富差距的逐渐拉大,中短期来看资质较差客群的抵押贷款承载一定的还款压力,未来抵押来不良ABS的发行仍然会逐渐增多。

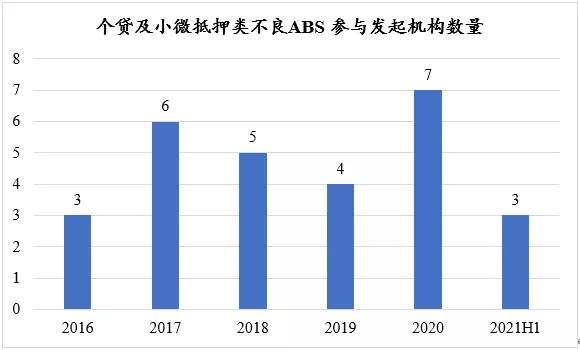

从参与机构来看,2016年有3家机构发行,分别是招商银行、工商银行和中国建设银行,2017年扩大到6家。2020年发起机构参与数量较2019年有所增加,平均发行规模也明显增加。在2020年的发行主要集中在工行、建行等机构。2021年上半年的发行主体有工商银行、建设银行和浙商银行。从发起机构来看,参与机构类型包括国有银行和股份制银行,共11家。中国工商银行的发起规模居第一位,规模总量为262.25亿元。

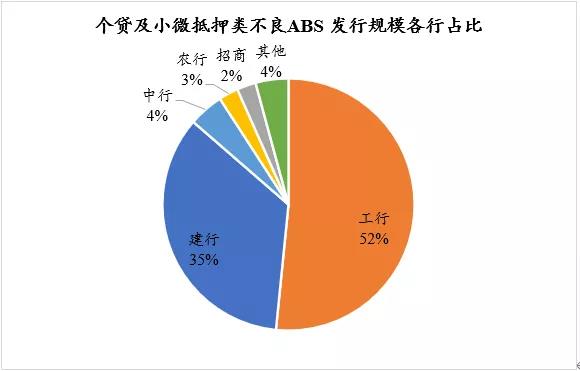

截止2021年7月31日,全市场累计发行了508.3亿的个贷抵押及小微不良ABS,其中工行、建行、中行、农行、招商属于排名前5的活跃的发行机构。建行工行发行规模合计占比87%,其次是中行4%,农行3%,招行2%,此外还有兴业银行、浙商银行、平安银行、交通银行等参与发行。

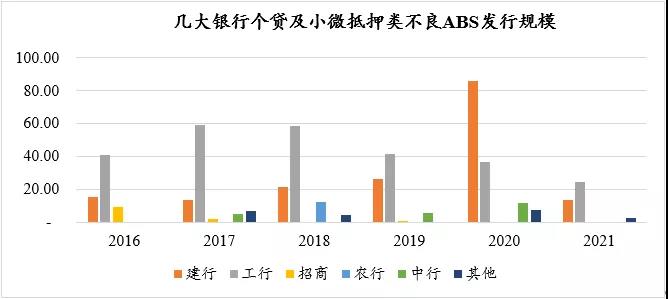

从几大银行的发行规模趋势来看,建行发行趋势在逐年上升,工行近几年呈下降趋势,工行近些年逐渐将精力放在个贷信用类不良ABS的发行中,抵押类发行有所下降;招商、农行与中行发行规模均较小。

二、发行特征

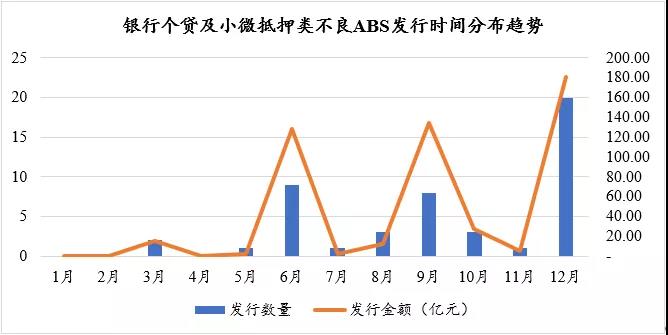

2.1 发行时间特征

目前出表仍是银行发行不良ABS的核心动机。从不良ABS的发行时间分布可以明显观察到这一特征,几乎所有的个贷抵押和小微不良ABS发行均在3、6、9、12月份。

不良ABS的发行需要一定封包期,以及1-2个月的销售周期,所以看出受春节影响以及年底年初的银行工作重心在放贷任务,一般3月份发行比较少。而6、9、12月份受到考核压力,则发行规模明显增多。

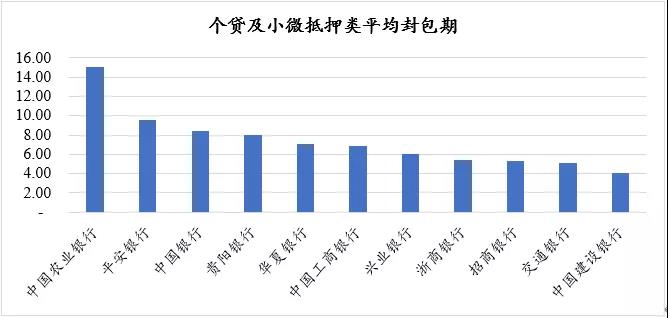

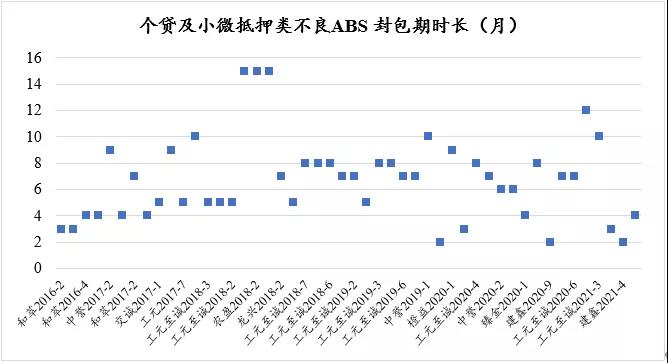

2.2 封包期情况

根据图表数据显示,农行的平均封包期最长,达15月,建行的平均封包期最短,为4个月,其余大多均为5至8个月。这主要和各个银行的发行经验、稳定的投资人有关,像建行、工行都已经建立了稳定的发行程序和稳定的投资人,所以相比较而言,银行、券商、律师、评估机构等配合更为顺畅,发行的效率更快。

从各个发行产品的封包期趋势来看,个贷及抵押类不良ABS的封包期集中在4-8个月,整体封包期有上升趋势但不明显,这说明抵押类不良ABS从资产筛选、资产抽样、资产评估、中介结构出具法律文本、销售、人行注册审批到发行的整个流程并没有太多压缩的空间,未来注册制全面推广后可能会降低一点发行的封包期,但不会影响太大。

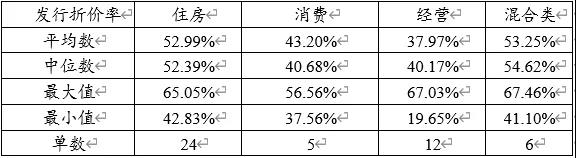

2.3 发行折价率特征

*发行折价率=不良ABS发行规模/入池资产未偿本息费

个贷及小微抵押类不良ABS的基础资产有住房按揭贷款、住房抵押消费贷款、住房抵押经营贷款、小微经营贷款(抵押物有住房、商铺、办公、厂房、土地等)。基础资产的不同,不良资产的回收会有较大的不同,故而折价率也呈现不同的特点。

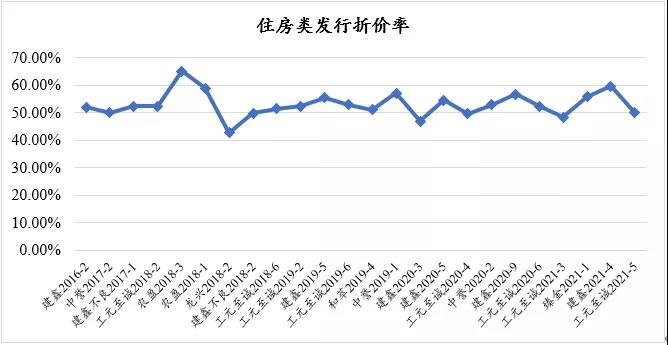

住房抵押类不良ABS发行折价率在52%上下浮动,趋势表现较为平稳。同时,可以观察到,农行的产品整体发行折价率过高,后续回收是否能达到既定的预期,仍需观察,次级投资者需要谨慎对待。

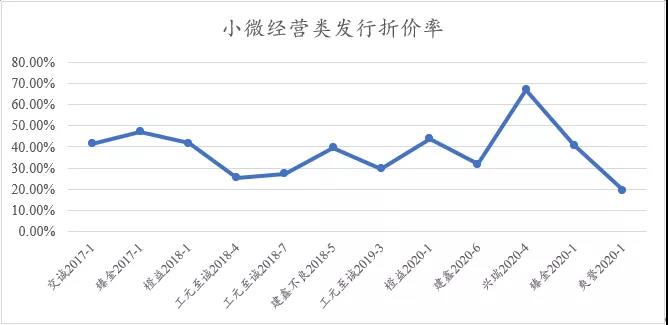

小微经营抵押类ABS发行折价率平均为37.97%,项目最高折价率达67.03%,项目最低折价率达19.65%。

小微经营抵押类一共发行12单,入池的资产抵押物差异较大,大多情况下入池资产的抵押物住房、商铺和厂房的混合,但个别项目诸如兴瑞2020-4基本全是住房,且均为一二线城市,故而整体的发行折价率较好。所以小微经营类不良ABS的分析应该基于资产属性进行更深一步的探究。

消费类发行折价率平均为43.20%。

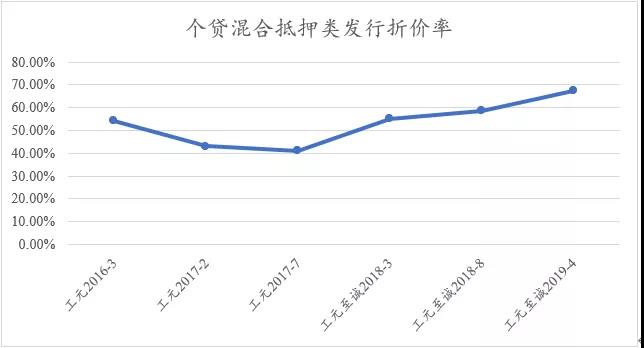

个贷混合抵押类发行折价率平均为53.25%,入池的资产抵押物基本为住房,故而折价率更类似于住房抵押类不良ABS。

2.4 优先级利率

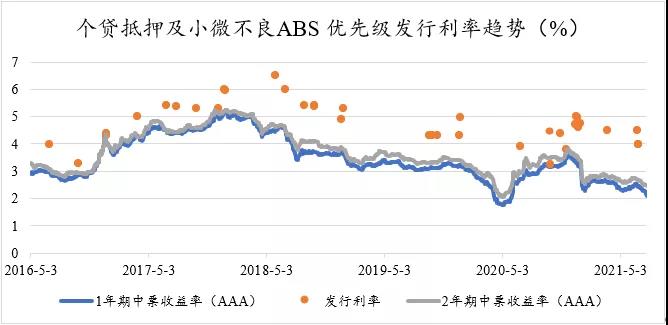

证券发行利率方面,优先档发行利率屡创新低。2020年优先级发行利率最低至3.25%。2021年上半年优先档利率较稳定,最近的一期优先级利率为3.99%。

2019年,受资金面充裕影响,不良资产ABS的优先档发行利率不断走低,利率集中在3.60%~4.98%之间。2020年下半年,受宏观货币市场政策影响,发行利率逐渐提升。2018年优先档证券的平均发行利率为5.16%,而2019年全年的平均发行利率为3.94%,环比下降了122个bp,2020年全年的平均发行利率为4.31%,环比增加了37个bp。

此外,我们也观察到,抵押类不良ABS优先级的加权平均期限为1~2年,和2年期中票收益率的利差一直维持在50-80个bp之间,这说明一方面投资个贷及小微抵押类不良ABS仍存在制度性的溢价,另一方面也说明了目前优先级的募集仍然存在一定难度。这和我们在一级发行市场发现的现象可以相互印证,从2020年下半年开始,由浦发银行在信用类不良ABS发行中首创的优先劣后配售的机制,也逐渐在其他银行得到应用,各个银行都或多或少在分配次级档额度的时候倾向于对能够参与配售优先级的机构进行额度倾斜。2021年上半年,优先劣后配售现象则更加普遍,有的机构甚至出现优先劣后强行绑定的形式。

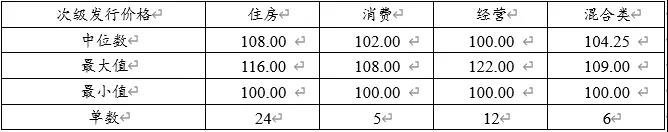

2.5 次级发行价格

次级溢价发行是不良ABS的典型特点。不同的次级投资人对基础资产未来回收的预期不同、发行人对基础资产回收的预期和中债资信预测的不同都是次级溢价发行的动机所在。在截止2021年7月31日发行的48单产品中,有33单溢价发行,占比达68.75%;其中溢价最高的发行价格为122。

但是我们也需要注意,发行溢价率高虽然代表了投资人和发行银行对于资产回收的较好预期,但也需要警惕由于溢价过高带来的未来回收安全垫较弱或次级投资收益不高的现象。

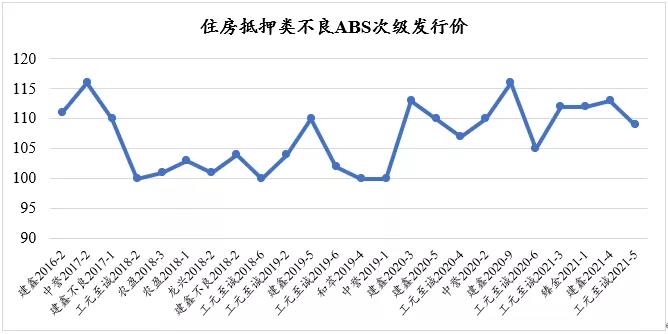

从住房抵押类不良ABS次级发行价的趋势来看,2016、2017年刚开始发行时,整体资产的折价相对偏低且当时点房价的预期是较好的,所以次级投资人比较看到底层资产的回收,次级发行价格较高。

进入2018年,一直到2019年,整体房价处于平稳状态,资产发行折扣率也比较稳定。次级投资人也不太对资产回收抱有太多超出中债资信预测的憧憬,所以整体次级发行价格趋于平缓,基本在100-105之间。

进入2020年,虽然受到疫情影响,但底层资产的回收并没有体现出过多的影响,次级投资人且观察了过去几年的资产回收情况,普遍资产回收好于中债资信预测,所以给予较好的回收预期,次级发行价格又有所上升,目前基本在110左右。

从非住房按揭类不良ABS次级发行价格来看,目前相对比较平稳,基本稳定在100-105之间的范围。

针对次级发行价格,需要从多个角度来看待:

1、首先在不良ABS的产品结构设计中,并没有对次级档证券的收益保障措施,仅仅依靠底层资产的回收实现次级的本金和超额收益的实现。

2、此外,清仓回购的条件也仅仅是对次级档证券面值以及按面值测算的固定资金成本(一般12%-14%之间)的实现。所以如果溢价过高,可能面临达到清仓条件,但次级投资人仍面临本金损失的情况。

3、所以从产品结构设计来看,次级溢价发行增大了次级投资风险,仅依赖于底层资产的回收,需要次级投资人对底层资产进行较为准确的估值预判。而我们和次级投资者的沟通来看,大部分其实更多是趋势判断以及对中债资信的信赖,以及对发行人的信仰。

4、从发行人来看,银行是有一定的动机确保次级投资人实现一定的超额收益,否则之后发行的难度会加大。而这种发行动机,需要对未来银行的发行趋势进行预判,譬如是否银行还会逐渐加大发行或有稳定的发行计划。

5、银行确保次级投资人实现收益的手段较多,一方面可以通过下达考核指标给各分支行,加大催收力度;一方面也可以通过处置费动态调整证券可分配金额;更为终极的可以通过调节清仓回购的时间,和清仓回购的价格以实现对次级投资人的保护。

6、所以次级发行溢价一方面虽然增大了次级投资人的投资风险,但在银行发行量上行区间,银行存在发行动机以及声誉风险的考虑,对次级投资人可以通过一系列措施进行安全保护。故而短期来看,相对安全。但我们仍需要考虑的是3年、5年到期后经济环境的变化、银行的态度,否则还是应该基于基础资产的情况,准确估值,才能确保安全。

作者:万景龙、刘靖涛、阮山

数据来源:wind、中国货币网、朗姿韩亚项目组整理